Вторая ипотека в Сбербанке: можно ли взять не погасив первую

Многие люди нередко попадают в ситуацию, когда платеж по ипотеке весь не погашен, а необходимость приобретения недвижимости актуальна. Сбербанк предлагает выход из такой ситуации – возможность взять вторую ипотеку, не погасив первую.

Можно ли взять вторую ипотеку

Законодательством России, как и внутренним регламентом банков, не предусмотрены запреты на получение второго ипотечного кредита, хотя кредиторы стараются не афишировать такую информацию. Дело в том, что выдача еще одного крупного займа несет большие риски для финансовых учреждений. Поэтому кандидаты рассматриваются и оцениваются банком особенно тщательно. Со стороны заемщика такое решение должно быть тщательно взвешенно: нужно реально оценивать свои силы и финансы для погашения сразу двух ипотечных кредитов, учитывая длительность подобных типов кредитования и нестабильность экономической ситуации в стране.

Зачем нужна вторая ипотека

Ситуации в жизни бывают разные, и только сам заемщик решает, нужно ему подобное обременение или нет. Среди причин, когда человек берет еще одну ипотеку, наиболее часто встречаются следующие ситуации:

- Заемщик решил обзавестись вторым жильем, так как сделать это ему позволяют высокие доходы.

- Сложились такие обстоятельства, когда заемщик хочет помочь кому-то приобрести жилье, но у подопечного нет собственных возможностей для этого (это могут быть дети, родители или другие близкие родственники, кому человек полностью доверяет и хочет помочь).

- Заемщик купил квартиру в ипотеку и дополнительно решил обзавестись дачей или построить загородный дом.

- Семья решила сменить место жительства и поэтому хочет купить квартиру в другом городе.

- Заемщик решил приобрести дополнительную недвижимость выгодным для себя способом: сдавать приобретенное в ипотеку жилье и оплачивать получаемым доходом ежемесячные платежи по ипотечному займу. В результате у него через несколько лет будет вторая недвижимость, в которую он вложил минимум собственных средств, ведь ежемесячные платежи ему обеспечивали квартиросъемщики.

Какие бы мотивы ни были у заемщика, он должен трезво оценивать свои силы, потянет ли две ипотеки одновременно, и каким образом он это сделает.

Особенности получения второй ипотеки

Для банка выдача столь крупных сумм на долгие сроки сопряжена не только с получением хорошей прибыли, но и с определенными рисками. Чем больше сумма займа, тем выше риск невозврата выданных в долг средств. Поэтому потенциальный заемщик должен четко понимать, что будет подвергнут тщательной всесторонней проверке службой безопасности банка. Будет устанавливаться факт достоверности документов, наличие законных доходов, оцениваться их стабильность и т.д. Но если клиент сможет доказать свою финансовую состоятельность, проблем с получением второй ипотеки возникнуть не должно.

На что обращает внимание Сбербанк при рассмотрении заявки для получения еще одной ипотеки:

- Кредитная история. У претендента должна быть безупречная кредитная история, особенно по первой ипотеке: не должно быть просрочек и штрафов. Платежная дисциплина фиксируется в БКИ. Сначала банк рассмотрит досье на клиента, затем примет решение, в какую сторону рассмотреть заявку. Иногда клиенту с положительным досье ставку по кредиту могут понизить, а сумму первого взноса сделать меньше. Но все зависит от индивидуальных обстоятельств. Доказать надежность и добросовестность человека по-другому сложно.

- Высокий и стабильный доход клиента, которого должно хватить на обслуживание уже двух кредитов. В расчет берутся основной доход, дополнительный доход, который обеспечивается законным путем, а также наличие депозитных, сберегательных, накопительных счетов. Плюсом будет, если клиент выплатит большую сумму первоначального взноса из личных средств, или он имеет иную недвижимость в собственности. Это станет весомым аргументом для принятия положительного решения.

- Ликвидный залог. Гарантом возврата любого ипотечного кредита для банка является закладная на недвижимость, которая дает право реализовать имущество и покрыть долг, если возникнут соответствующие обстоятельства. Положительно отразится на решении банка наличие третьей недвижимости, которая будет предоставлена в качестве обеспечения ипотечного займа. Такая ситуация будет иметь преимущество над той, когда в залог оформляется само приобретаемое жилье.

Как взять вторую ипотеку в Сбербанке

Попытаться оформить второй ипотечный займ могут не только обеспеченные люди, но и рядовые клиенты Сбербанка, которые уверены в том, что смогут выплатить долг без нарушения договора. Здесь главный фактор – наличие возможности обслуживания двух займов. Если вы для себя решили, что способны на это, при подаче заявки учтите следующие моменты:

- Сбербанк охотнее выдает второй займ, когда оставшийся долг по первому не превышает 700 000 рублей.

- На оплату ежемесячных платежей по двум ипотекам должно приходиться не более 40% совокупного дохода семьи.

- Если в семье есть иждивенцы, рассчитайте предварительно прожиточный минимум на всех членов семьи. Оставшаяся сумма должна покрывать размер ежемесячных платежей.

- У вас не должно быть других кредитов в банках. Это повысит шансы на одобрение.

Документы для оформления ипотеки

Список документов, требующихся для оформления второй ипотеки, как и сами требования к заемщикам, не изменяются. Нужно будет предоставить:

- Документ, удостоверяющий личность – паспорт с гражданством РФ и постоянной пропиской.

- Заявление с анкетными данными, заполненное на бланке установленного образца.

- Документ, подтверждающий постоянное трудоустройство (трудовой договор, копия трудовой книжки).

- Документы, подтверждающие уровень официального дохода (справка 2-НДФЛ с места работы или справку по форме банка от работодателя).

- Документы, доказывающие наличие дополнительных финансов или наличие дополнительных источников дохода (выписка с банковского счета, расширенная выписка о поступлениях на карту, свидетельства права собственности на движимое и недвижимое имущество).

В данном случае, чем больше доказательств своей финансовой состоятельности вы предоставите, тем выше шансы на получение положительного решения.

Алгоритм действий

Оформлять ипотеку во второй раз будет намного проще, так как у клиента банка уже есть соответствующий опыт в данном деле. Оформление второй ипотеки, как и первой, состоит из следующих этапов:

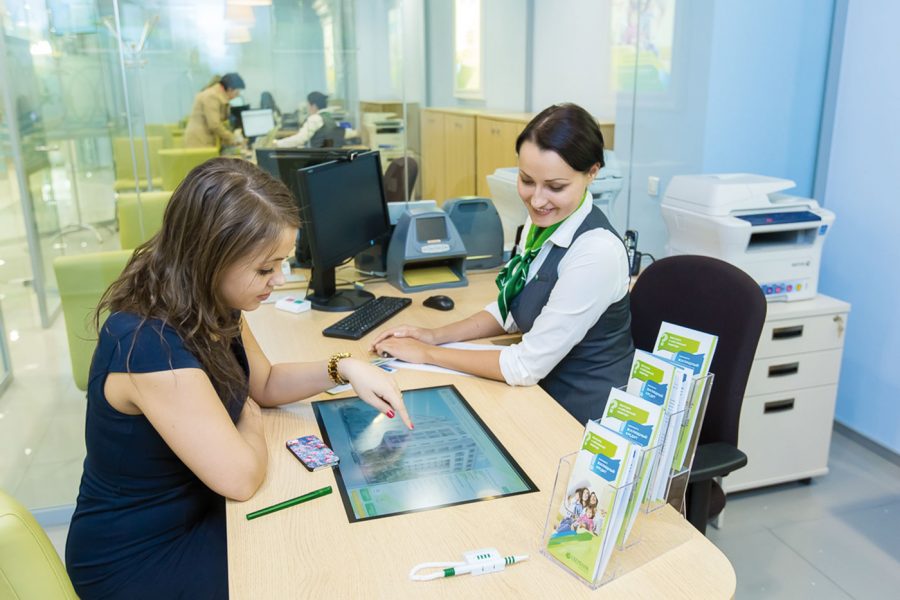

- Выбор программы кредитования. Для начала изучите условия разных ипотечных программ. В этом вам могут помочь менеджеры банка, которые любезно расскажут вам всю информацию и ответят на интересующие вопросы, а также помогут определиться с выбором.

- Подача заявки на предварительное рассмотрение. Заявку с заполненной информацией можно отправить через интернет в режиме онлайн или оставить у кредитного менеджера в бумажном виде.

- Подача документов на рассмотрение. После предварительного одобрения нужно принести готовый пакет документов на рассмотрение заявления службой безопасности банка. Проверка осуществляется в течение 3-5 рабочих дней.

- Поиск недвижимости. Если ипотека одобрена, начните искать подходящее жилье для покупки. Одобренное решение действует в течение 90 дней.

- Подача документов на жилье. Когда найдете подходящий вариант, нужно собрать документы на объект недвижимости и принести их в банк. Кредитор рассмотрит документы и примет решение, одобрять покупку выбранной недвижимости или нет. Если банк не одобрит объект, придется искать другой.

- Оформление права собственности. На этом этапе, если банк одобрил сделку, передаете продавцу первоначальный взнос или вкладываете деньги в банковскую ячейку и с необходимыми документами идете в Росреестр для подачи документов на регистрацию права собственности. Это можно сделать и в электронном варианте через интернет.

- Подписание ипотечного договора. После получения права собственности и выписки из ЕГРН, идете в банк с этими документами. Подписываете договор.

- Оформление страхования. При подписании договора нужно будет оформить страхование жизни (по желанию) и страхование недвижимости, которая передается в залог банку в качестве обеспечения (обязательно).

- Передача денег продавцу. После всех вышеперечисленных процедур и подписания договора купли-продажи, банк передает деньги наличным или безналичным путем продавцу.

Как повысить шансы на одобрение второй ипотеки

Одобрение второй ипотеки зависит не только от банка. Важное значение имеет ваше поведение и действия.

Советы, как повысить шансы на получение положительного решения:

- Позаботьтесь о положительной кредитной истории. Можете заранее получить выписку из Бюро кредитных историй, чтобы удостовериться, что все хорошо и не тратить время попусту. Услуга платная.

- Своевременно отвечайте на звонки банка и оперативно предоставляйте ответы на запросы банка (кредитор может потребовать дополнительные документы и справки).

- Предоставляйте только достоверную информацию и старайтесь изначально собрать как можно больше документов, подтверждающих вашу финансовую состоятельность и возможность обслуживать два ипотечных кредита.

- Привлеките созаемщиков. Сбербанк разрешает привлекать к сделке до 3 созаемщиков. При рассмотрении заявки будет учтен совокупный доход всех лиц, участвующих в сделке. Созаемщики должны подходить под возрастные и иные требования, касающиеся официального трудоустройства.

- Позаботьтесь о поручителях. Ваши шансы на одобрение возрастут, если вы сможете обеспечить поручительство, которое станет дополнительным гарантом возврата средств банку.

- Сбербанк охотнее выдает ипотеку лицам в возрасте 30-35 лет, так как в этом возрасте чаще всего люди имеют более стабильное финансовое положение.

- Не отказывайтесь от оформления страхования жизни и здоровья.

- Покажите наличие дополнительного движимого и недвижимого имущества для большей убедительности вашей платежеспособности.

Таким образом, взять вторую ипотеку, если уже есть первая непогашенная ипотека в Сбербанке, не составит особого труда. При рассмотрении такой заявки кредитор делает особый акцент на платежеспособность клиента. Поэтому чтобы получить одобрение, заемщику нужно бросить все силы на то, чтобы доказать возможность обслуживания сразу двух ипотек и убедить банк в своей финансовой состоятельности.